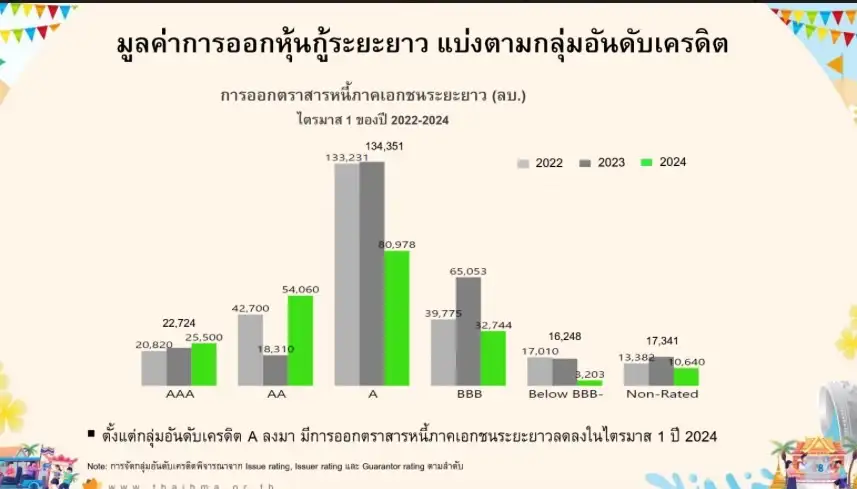

สมาคมตลาดตราสารหนี้ไทย (ThaiBMA) เปิดข้อมูลไตรมาส 1/67 ภาคเอกชนออกหุ้นกู้ระยะยาวรวม 207,126 ล้านบาท ลดลงถึง 24% จากช่วงเดียวกันของปีก่อนประมาณ โดยเฉพาะหุ้นกลุ่มอันดับเดรดิต A ลดลงมากที่สุด เนื่องจากอัตราดอกเบี้ยเข้าสู่จุดสูงสุดและมีแนวโน้มจะเข้าสู่ช่วงขาลง ทำให้กลุ่มดังกล่าวเลือกระดมทุนช่องทางอื่น หรือบริษัทที่ยังมีกระแสเงินสดเพียงพอชะลอการออกหุ้นกู้ไปก่อน

อย่างไรก็ตาม หุ้นกู้ส่วนใหญ่ที่ออกมาเสนอขายในช่วงไตรมาส 1/67 กว่า 93% อยู่ในกลุ่ม Investment grade โดยกลุ่มอุตสาหกรรมที่มีมูลค่าการออกสูงสุด 3 อันดับแรก คือ กลุ่มอสังหาริมทรัพย์ เงินทุนและหลักทรัพย์ และอาหารและเครื่องดื่ม

นายสมจินต์ ศรไพศาล กรรมการผู้จัดการ THaiBMA กล่าวว่า ในช่วงที่เหลือของปีนี้ (ไตรมาส 2-4/67) จะมีมูลค่าหุ้นกู้ระยะยาวครบกำหนดไถ่ถอนราว 696,411 ล้านบาท ส่วนใหญ่อยู่ในช่วงไตรมาส 2/67 ราว 2.5 แสนล้านบาท โดยเฉพาะเดือน เม.ย. อยู่ที่ราว 1.1 แสนล้านบาท

ช่วงที่ผ่านมาเริ่มเห็นบริษัทเตรียมออกหุ้นกู้ในข่วงไตรมาส 2/67 ไม่น้อยกว่า 10 บริษัท สะท้อนว่าตลาดหุ้นกู้กลับมาคึกคักมากขึ้น จากบรรยากาศเริ่มกลับมาดีขึ้น ดอกเบี้ยกำลังจะปรับลดลงน่าจะส่งผลดีต่อธุรกิจ และภาวะเศรษฐกิจคาดว่าจะฟื้นตัวได้ดีขึ้น ความเชื่อมั่นนักลงทุนเริ่มกลับมา ดังนั้น ทั้งปี 67 จะมียอดออกหุ้นกู้ระยะยาวราว 9 แสน-1 ล้านล้านบาทเป็นระดับคาดการณ์เมื่อต้นปีที่เชื่อว่ามีความเป็นไปได้

ThaiBMA ระบุว่า ไตรมาส 1/67 ตลาดตราสารหนี้ไทยมีมูลค่าคงค้างเท่ากับ 17.0 ล้านล้านบาท ขยายตัว 3% จากสิ้นปีที่แล้ว จากการเพิ่มขึ้นของตราสารหนี้ที่ออกโดยรัฐบาลและธนาคารแห่งประเทศไทย (ธปท.) เป็นหลัก

ส่วนกระแสเงินลงทุนจากต่างประเทศ (Fund flow) ของนักลงทุนต่างชาติ ในไตรมาส 1/67 เป็นการขายสะสมสุทธิในตลาดตราสารหนี้ไทย 34,305 ล้านบาท เหลือการถือครอง 9 แสนล้านบาท ณ สิ้นไตรมาส 1/67 คิดเป็นสัดส่วน 5.3% ของมูลค่าคงค้างตลาดตราสารหนี้ไทย โดยตราสารหนี้ไทยที่ผู้ลงทุนต่างชาติ ถือครองมีอายุคงเหลือเฉลี่ย 8.8 ปี เพิ่มขึ้นจาก 8.6 ปี เมื่อสิ้นปี 66

ปัจจัยที่คาดว่ากระทบต่อเม็ดเงินลงทุนต่างประเทศ ประกอบด้วยการเลือกลงทุนที่ให้ผลตอบแทนที่ดีกว่า ซึ่งปัจจุบันเศรษฐกิจในสหรัฐมีความแข็งแกร่ง ขณะที่อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐและสกุลเงินดอลลาร์มีความน่าสนใจมากกว่า Emerging Market รวมทั้งไทย อย่างไรก็ตาม หลังการปรับลดอัตราดอกเบี้ยทั้งต่างประเทศและไทย เชื่อว่าทิศทางเงินลงทุนต่างประเทศจะกลับเข้ามาอย่างแน่นอน นายสมจินต์ กล่าวถึง ผลการสำรวจการคาดการณ์อัตราดอกเบี้ยในปี 67 ที่ผู้ร่วมตลาดส่วนใหญ่คาดว่าคณะกรรมการนโยบายการเงิน (กนง.) จะปรับลดอัตราดอกเบี้ยนโยบายประมาณ 2 ครั้ง รวม 0.5% ในปี 67 โดยมีโอกาสสูงที่ กนง. จะเริ่มปรับลดอัตราดอกเบี้ยนโยบายในการประชุมรอบเดือนมิ.ย.นี้

สำหรับการคาดการณ์ Bond yield ของไทย ผู้ตอบแบบสอบถามคาดว่า ในปี 67 Bond yield ไทยรุ่นอายุ 5 ปี และ 10 ปี อาจปรับตัวลดลงเฉลี่ย 5-10 bps จากสิ้นไตรมาส 1/67 มาอยู่ที่ 2.13% และ 2.44% ตามลำดับ ณ สิ้นปี 67 โดยปัจจัยหลักที่จะมีผลต่อ Bond yield ในอนาคตคือ ทิศทางอัตราดอกเบี้ยของประเทศเศรษฐกิจชั้นนำ และสภาวะเศรษฐกิจของไทย

นางสาวอารยา ติรณะประกิจ รองกรรมการผู้จัดการ ThaiBMA กล่าวถึงหุ้นกู้ที่มีการผิดนัดชำระยังคงอยู่ประมาณ 16,363 ล้านบาท ซึ่งมีสัดส่วนไม่ถึง 1% ของตลาดหุ้นกู้ทั้งหมด ซึ่งปัญหาหุ้นกู้เป็นปัญหาสะสมตั้งแต่ช่วงโควิด-19 ต้องใช้เวลาในการแก้ไข โดยคาดว่าหลังการปรับลดอัตราดอกเบี้ยอาจจะส่งผลบวกต่อธุรกิจที่จะค่อย ๆ ฟื้นตัวขึ้น อย่างไรก็ตามความเสี่ยงปัญหาดังกล่าวไม่ได้มีผลกระทบมากนักกับโครงสร้างของตลาดหุ้นกู้ภาคเอกชนทั้งระบบ

"ตราบใดถ้าเขามีความจริงใจในการแก้ปัญหา ในการเจรจากับเจ้าหนี้ผู้ถือหุ้นกู้ที่จะขอปรับโครงสร้างหนี้ เชื่อว่าจะแก้ไขปัญหาได้ หลังจากดอกเบี้ยเริ่มลงก็มีโอกาสที่ธุรกิจเหล่านี้กลับมาดีได้" นางสาวอารยา กล่าว