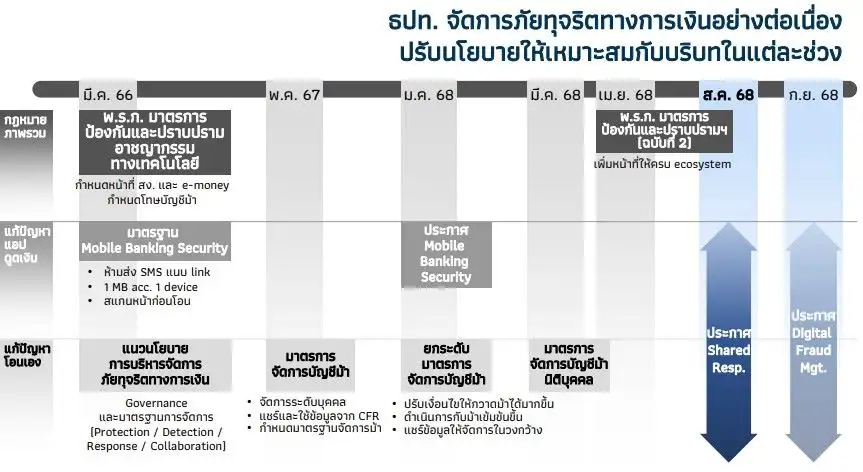

น.ส.ดารณี แซ่จู ผู้ช่วยผู้ว่าการ สายกำกับระบบการชำระเงินและคุ้มครองผู้ใช้บริการทางการเงิน ธนาคารแห่งประเทศไทย (ธปท.) เปิดเผยว่า ตามที่ภาครัฐ ได้มีการตรา พ.ร.ก.มาตรการป้องกันและปราบปรามอาชญากรรมทางเทคโนโลยี ฉบับที่ 2 พ.ศ. 2568 เพื่อเพิ่มเติมมาตรการในการป้องกันและปราบปรามอาชญากรรมทางเทคโนโลยี รวมทั้งกำหนดให้สถาบันการเงิน ผู้ประกอบธุรกิจตามกฎหมายว่าด้วยระบบการชำระเงิน (ผู้ประกอบธุรกิจ e-Payment) ผู้ประกอบธุรกิจตามกฎหมายว่าด้วยการประกอบธุรกิจสินทรัพย์ดิจิทัล ผู้ให้บริการเครือข่ายโทรศัพท์ ผู้ให้บริการโทรคมนาคมอื่น ผู้ให้บริการอื่นที่เกี่ยวข้อง หรือผู้ให้บริการสื่อสังคมออนไลน์ มีส่วนร่วมรับผิดชอบในความเสียหายที่เกิดจากการกระทำความผิดอาชญากรรมทางเทคโนโลยี เว้นแต่จะพิสูจน์ได้ว่าได้ปฏิบัติตามมาตรฐานหรือมาตรการเพื่อป้องกันอาชญากรรมทางเทคโนโลยีที่กำหนดโดยผู้กำกับดูแล นั้น

ธปท. ได้ประกาศมาตรฐานและมาตรการเพื่อป้องกันอาชญากรรมทางเทคโนโลยีสำหรับสถาบันการเงิน ซึ่งมีผลบังคับใช้ตั้งแต่วันที่ 8 สิงหาคม 2568 โดยยึด 5 หลักการสำคัญ ได้แก่ (1) แก้ไขปัญหาได้ตรงจุด (2) มีวิธีปฏิบัติที่ชัดเจน (3) สอดคล้องกับบริบทของประเทศไทย (4) ไม่ด้อยกว่ามาตรฐานในต่างประเทศ และ (5) สร้างความตื่นตัว (awareness) ให้แก่ประชาชน

โดยเนื้อหาของประกาศฉบับนี้ มีทั้งส่วนที่นำหลักเกณฑ์ที่มีผลบังคับใช้อยู่แล้วในปัจจุบัน ซึ่งเป็นมาตรการที่ ธปท. ผลักดันในช่วงที่ผ่านมา เช่น มาตรการจัดการบัญชีม้า และส่วนที่กำหนดเพิ่มเติม เพื่อให้เนื้อหาหลักเกณฑ์มีความครอบคลุมเพียงพอ เช่น การแจ้งเตือนลูกค้ากรณีมีเงินออกจากบัญชี สาระสำคัญ สรุปได้ดังนี้

1. การป้องกันการสวมรอยทำธุรกรรมแทนผู้ใช้บริการ (unauthorized payment fraud) และการรักษาความมั่นคงปลอดภัยแอปพลิเคชันที่ให้บริการ mobile banking ได้แก่ การห้ามแนบลิงก์ที่เป็นเหตุให้เกิดความเสียหาย การจำกัดการใช้บริการ mobile banking ผ่านอุปกรณ์เคลื่อนที่ การใช้เทคโนโลยีเปรียบเทียบใบหน้าร่วมกับการตรวจจับการปลอมแปลงชีวมิติ ในขั้นตอนการทำธุรกรรมที่มีความเสี่ยง การตรวจสอบการเปลี่ยนแปลงแก้ไขแอปพลิเคชัน การห้ามแอปพลิเคชันทำงานบนอุปกรณ์เคลื่อนที่ในขณะที่มีแอปพลิเคชันอื่นที่มีความเสี่ยงกำลังทำงาน

2. การรู้จักลูกค้า (Know Your Customer: KYC) เพื่อป้องกันบัญชีม้า มีกระบวนการ KYC เพื่อเปิดบัญชีเงินฝาก ทั้งในการแสดงตนของลูกค้า (identification) และการพิสูจน์ตัวตนลูกค้า (verification) ตามหลักเกณฑ์ของ ธปท. และสำนักงานป้องกันและปราบปรามการฟอกเงิน (ปปง.)

3. การตรวจสอบเพื่อทราบข้อเท็จจริงเกี่ยวกับลูกค้า ให้กำหนดระดับลูกค้าที่เป็นเจ้าของบัญชีม้าดำ ม้าเทาเข้ม และม้าเทาอ่อน เป็นลูกค้าที่มีความเสี่ยงสูง และต้องมีการตรวจสอบเพื่อทราบข้อเท็จจริงกับลูกค้าในระดับเข้มข้น (Enhanced Customer Due Diligence: EDD) ก่อนให้บริการกับลูกค้ารายดังกล่าว

4. การจำกัดความเสียหาย และการจัดการบัญชีม้า เช่น การแจ้งเตือนการทำธุรกรรมทันทีทุกครั้งเมื่อมีการโอนเงินออกจากบัญชี โดยไม่เรียกเก็บค่าใช้จ่าย การระงับการทำธุรกรรมและนำข้อมูลเข้าสู่ระบบ หรือกระบวนการเปิดเผยหรือแลกเปลี่ยนข้อมูล การระงับเงินเข้า การระงับเงินออก และการปฏิเสธการเปิดบัญชีใหม่ สำหรับบุคคลที่เป็นเจ้าของบัญชีม้าดำ ม้าเทาเข้ม และม้าเทาอ่อน

5. กระบวนการรับแจ้งเหตุภัยทุจริตดิจิทัลที่รวดเร็ว จัดให้มีช่องทางติดต่อเร่งด่วนทางโทรศัพท์ หรือวิธีการทางอิเล็กทรอนิกส์ที่ผู้เสียหายสามารถติดต่อเจ้าหน้าที่ของสถาบันการเงินทั้งในและนอกเวลาทำการ

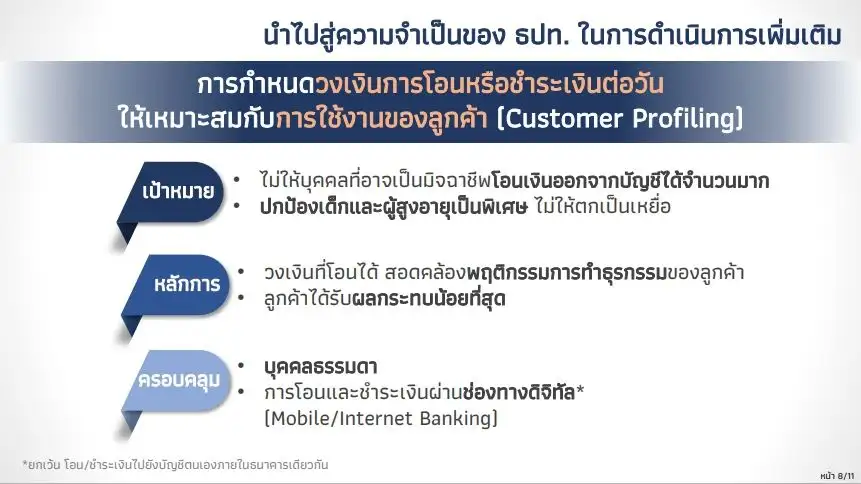

อย่างไรก็ดี รูปแบบและพฤติกรรมของมิจฉาชีพที่เปลี่ยนไปต่อเนื่อง ทำให้ความเสียหายจากภัยทุจริตทางการเงินแม้มีแนวโน้มลดลง แต่ยังอยู่ในระดับสูง ในครั้งนี้ ธปท. จึงร่วมมือกับสมาคมธนาคารไทย ในการยกระดับมาตรการเชิงป้องกัน โดยกำหนดวงเงินการโอน และชำระเงินต่อวันผ่านช่องทางดิจิทัลของลูกค้าบุคคลธรรมดา ให้เหมาะสมกับพฤติกรรมการทำธุรกรรมของลูกค้า (Customer Profiling) เพื่อให้ธนาคารสามารถดำเนินการเชิงรุกในการป้องกัน และจำกัดความเสียหายที่อาจจะเกิดขึ้นกับประชาชนที่ถูกหลอกลวงจากมิจฉาชีพได้อย่างมีประสิทธิภาพมากขึ้น

นางอรมนต์ จันทพันธ์ ผู้อำนวยการ สายกำกับระบบการชำระเงินและคุ้มครองผู้ใช้บริการทางการเงิน ธปท. ชี้แจงว่า มาตรการดังกล่าวมีเป้าหมายหลัก คือ (1) จำกัดไม่ให้มิจฉาชีพสามารถโอนเงินออกจากบัญชีได้ครั้งละจำนวนมาก เพื่อป้องกันไม่ให้มิจฉาชีพถ่ายโอนเงินที่ได้มาจากการกระทำความผิดได้เร็ว ซึ่งจะช่วยเพิ่มโอกาสที่จะกักเงินของผู้เสียหายไว้ได้ทัน

(2) จำกัดความเสียหายของประชาชนที่อาจตกเป็นเหยื่อของมิจฉาชีพ โดยเฉพาะกลุ่มเด็ก และผู้สูงอายุ ซึ่งเป็นเป้าหมายสำคัญของมิจฉาชีพ โดยธนาคารจะพิจารณากำหนดวงเงินการโอน และชำระเงินต่อวัน ให้เหมาะสมกับความเสี่ยงและพฤติกรรมการทำธุรกรรมในอดีตของลูกค้า โดยวงเงินเริ่มต้นอยู่ที่ไม่เกิน 50,000 บาท/วัน

ในการนี้ ธปท. ได้กำหนดให้ธนาคารต้องมีแนวทางลดผลกระทบที่ไม่พึงประสงค์ต่อลูกค้าด้วย เช่น มีกระบวนการรองรับกรณีลูกค้ามีความจำเป็นฉุกเฉินต้องโอนเงิน หรือชำระเงินสูงกว่าวงเงินต่อวันที่โอนได้ โดยให้ธนาคารดำเนินการตามมาตรการดังกล่าวกับกลุ่มลูกค้าใหม่ที่เพิ่งเปิดใช้บริการ mobile banking หรือ internet banking ภายในสิ้นเดือนสิงหาคม 2568 และกลุ่มลูกค้าปัจจุบันภายในสิ้นปี 2568

ธปท. มุ่งหวังว่าการยกระดับการจัดการภัยทุจริตทางการเงินในครั้งนี้ จะช่วยป้องกันและจำกัดความเสียหายของประชาชน โดยเฉพาะกลุ่มเปราะบาง หากตกเป็นเหยื่อของมิจฉาชีพ รวมถึงช่วยให้สามารถกักเงินที่มิจฉาชีพได้มีจากการกระทำความผิดได้ทันกาล เพื่อเพิ่มโอกาสที่ผู้เสียหายได้รับเงินคืนได้มากขึ้น